Moneyball. Как математика изменила самую популярную спортивную лигу в мире - Майкл Льюис (2013)

-

Год:2013

-

Название:Moneyball. Как математика изменила самую популярную спортивную лигу в мире

-

Автор:

-

Жанр:

-

Оригинал:Английский

-

Язык:Русский

-

Перевел:Наталья Воронцова

-

Издательство:Манн, Иванов и Фербер (МИФ)

-

Страниц:205

-

ISBN:978-5-91657-854-6

-

Рейтинг:

-

Ваша оценка:

Moneyball. Как математика изменила самую популярную спортивную лигу в мире - Майкл Льюис читать онлайн бесплатно полную версию книги

Для бейсбольного мира нападающий Джонни Деймон был исключительно ценным отбивающим, который выходил отбивать первым из всех и умел как никто другой украсть базу. Для Билли Бина и Пола Деподесты Деймон был прекрасным человеком, с которым приятно общаться, но как нападающему ему можно было легко найти замену. Его процент попаданий на базу в 2001 году составлял.324, что примерно на 10 пунктов ниже среднего показателя по лиге. Бесспорно, он умел украсть пару-тройку баз, но кража базы подразумевала риск, который главный офис «Окленд» брать на себя не хотел, даже если это было связано с таким игроком, как Джонни Деймон. Математика результата могла быть разной в зависимости от ситуации, но если не вдаваться в подробности, то для того, чтобы кража базы принесла дополнительные очки, в 70 процентах попыток она должна была быть успешной.

Результаты Деймона в нападении в 2001 году «Окленд» мог легко возместить, но вот его мастерства в защите – нет. Нужно было понять, как оценить потери «Окленд», если на позиции Деймона в центральной защите внешнего поля станет играть Терренс Лонг. Как измерить эти потери, в «Окленд» не знали, по крайней мере не знали, как измерить эти потери точно. Но подобраться к решению этой задачи ближе, чем кто-либо другой, они могли или по крайней мере рассчитывали. Дело в том, что с тех пор, как Билл Джеймс когда-то впервые посетовал на бессмысленность показателей статистики в защите, произошли перемены. И перемены эти были связаны с новой информацией и новым подходом к решению старой задачи. Примечательным было то, что толчком для этого стали перемены на Уолл-стрит.

В начале 1980-х годов финансовые рынки США переживали время разительных перемен. Сочетание возможностей компьютерных технологий и интеллекта привело к появлению совершенно новых финансовых инструментов – фьючерсов и опционов. Опционы и фьючерсы представляли какую-то часть информации об акциях и облигациях, но эта производная информация вскоре стала настолько мудреной и сложной для понимания, что на Уолл-стрит родилось слово, которое обозначало все эти финансовые инструменты: «деривативы». У нового вида финансовых активов было одно серьезное отличие от традиционных акций и облигаций: определенная, четко измеримая стоимость. Никто не мог сказать, какова реальная стоимость обычной ценной бумаги или облигации. Стоимость ценных бумаг зависела от мнения, существовавшего на финансовом рынке, – ценные бумаги имели такую цену, которую диктовал рынок. Производные инструменты, которые представляли фрагменты информации об акциях и облигациях, если их «склеить» вместе в одно целое, должны были дать точно такую же стоимость, как стоимость соответствующих им акций и облигаций. Если их стоимость отличалась от стоимости базового актива, рынок можно было назвать «неэффективным», и торговец производными активами мог получить огромную прибыль, правильно торгуя такими производными активами.

Хичкок. Ужас, порожденный «Психо» Стивен Ребелло

Хичкок. Ужас, порожденный «Психо» Стивен Ребелло

Будущее глазами одного из самых влиятельных инвесторов в мире. Почему Азия станет доминировать, у России есть хорошие шансы, а Европа и Америка продолжат падение Джим Роджерс

Будущее глазами одного из самых влиятельных инвесторов в мире. Почему Азия станет доминировать, у России есть хорошие шансы, а Европа и Америка продолжат падение Джим Роджерс

Сердце льда Мелисса де ла Круз, Майкл Джонстон

Сердце льда Мелисса де ла Круз, Майкл Джонстон

Тень горы Грегори Дэвид Робертс

Тень горы Грегори Дэвид Робертс

Десять самых красивых экспериментов в истории науки Джонсон Джордж Клейтон

Десять самых красивых экспериментов в истории науки Джонсон Джордж Клейтон

Мировые Врата Онлайн Imaginexbreaker

Мировые Врата Онлайн Imaginexbreaker

Наследник

Наследник  Пир теней

Пир теней  Князь во все времена

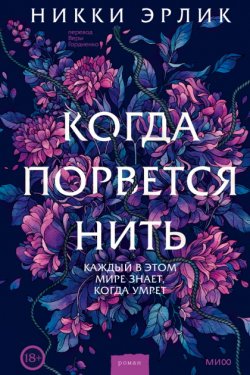

Князь во все времена  Когда порвется нить

Когда порвется нить